税務トピックス

相続税・贈与税

【基本】相続人は誰?どのくらい相続できるの?

相続といえば「誰がいくら相続するのか」が気になるところではないでしょうか。

「相続人の範囲(誰が相続するのか)」と「法定相続分(いくら相続するのか)」については、民法で定められています。

今回のコラムでは、「相続人の範囲」と「法定相続分」についてみていきたいと思います。

相続人の範囲と法定相続分

相続が発生した場合に、被相続人(亡くなった人)の財産を相続する人が「相続人」です。

「相続人の範囲」は民法で定められており、誰でも相続人になれるわけではありません。遺言がない場合には、民法で定められた相続人全員による遺産分割が原則となります。

民法で定められた相続人は「法定相続人」と呼ばれています。

それぞれの法定相続人が相続する割合についても民法で定められており、この割合を「法定相続分」といいます。

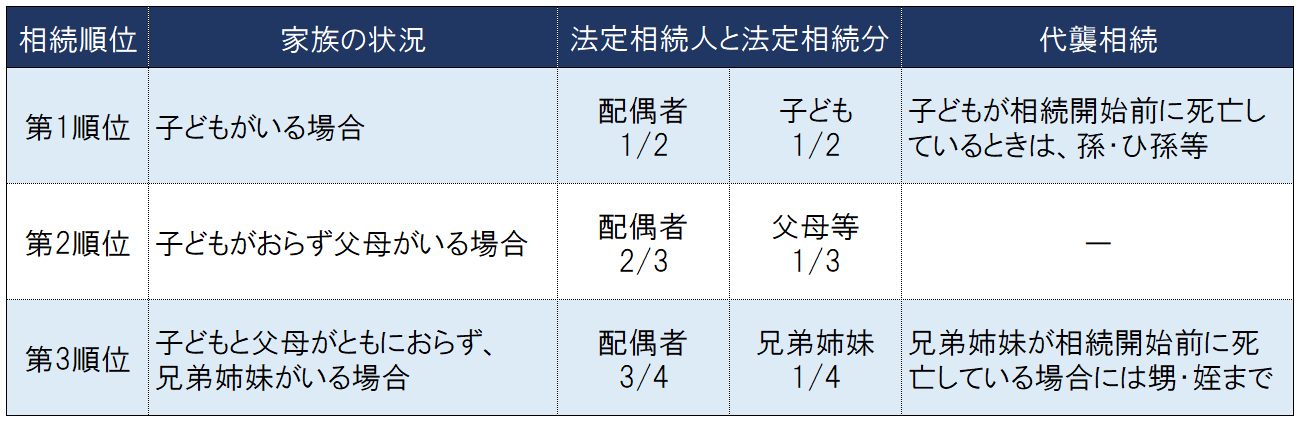

【法定相続人と法定相続分】

①配偶者

亡くなられた人の妻や夫は、常に相続人になります。これは法律的には、本人と配偶者は同順位と考えられているからです。

では、亡くなられた人に愛人がいた場合や、いわゆる事実婚である内縁の妻(夫)の場合はどうなるのでしょうか。

民法上の配偶者は、婚姻届を出して籍を入れている配偶者に限られます。

愛人や内縁の妻(夫)は、婚姻関係がないため、法定相続人になることはできません。愛人や内縁の妻(夫)に財産を残したい場合には、遺言が必要となります。

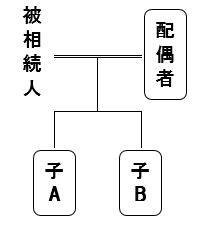

②子ども等がいる場合

子どもがいる場合には、子どもは第1順位で相続人になります。

配偶者と子どもが相続人である場合の法定相続分は、配偶者が2分の1、子どもが2分の1(子どもが2人以上いるときは、2分の1を均等に分割)です。

養子の場合には、民法上は法定相続人として実子と同様に扱われますので、通常の子どもと同じ法定相続分となります。

なお、相続税の計算上は養子の取扱いに独自のルールがあるため、注意が必要です。

法定相続分

配偶者:1/2

子A:1/2×1/2=1/4

子B:1/2×1/2=1/4

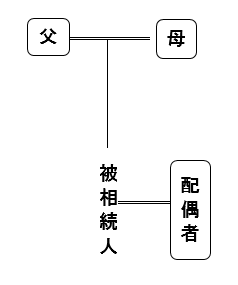

③子ども等はいないが親等(父母や祖父母等の直系尊属)がいる場合

血のつながった父母や祖父母のことを、「直系尊属」とよびます。

子ども等はいないが親等(父母や祖父母等の直系尊属)がいる場合には、第二順位の直系尊属である親等が相続人となります。

父母がいるときは父母が、父母ともに死亡しているときは祖父母が相続人となります。

配偶者と親等が相続人の場合の法定相続分は、配偶者が3分の2、親等が3分の1(両親とも健在のときは、3分の1を均等に分割)です。

法定相続分

配偶者:2/3

父:1/3×1/2=1/6

母:1/3×1/2=1/6

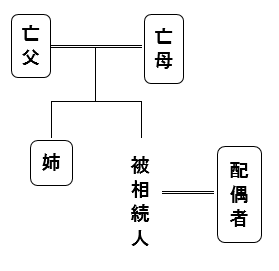

④子ども等も親等もいない場合

子ども等も親等もいない場合には、第3順位の兄弟姉妹が相続人となります。兄弟姉妹が死亡している場合は、甥や姪が相続人になります。なお、甥や姪も死亡している場合には、甥や姪の子どもは相続人になりません。

配偶者と兄弟姉妹が相続人の場合の法定相続分は、配偶者が4分の3、兄弟姉妹が4分の1(兄弟姉妹が2人以上いるときは、4分の1を均等に分割)です。

法定相続分

配偶者:3/4

姉:1/4

⑤相続人がいない場合

最近では、生涯独身である人が増え、親は亡くなっていて子どもも兄弟姉妹もいないというケースも増えてきています。

相続人が存在しない場合には、一定の手続きにより債権者や受遺者、特別縁故者への分配を経て、最終的な残余財産は国庫へ帰属することになります。

遺産分割と法定相続分

民法では法定相続分が定められていますが、必ずしも法定相続分どおりに遺産分割しなければならないという趣旨ではありません。どのような遺産分割を行うかは、相続人全員の合意の下、自由に決めることができます。

相続税計算上の法定相続人の数(養子縁組した場合)

民法上、養子は法定相続人としての地位が守られていますが、相続税の計算に使われる「法定相続人の数」については、異なる取扱いがあるため注意が必要です。

相続税の計算上の「法定相続人の数」とは?

相続税の計算上、「法定相続人の数」は、次のような計算をする際に使われます。基礎控除額だけではなく、死亡保険金や死亡退職金の非課税限度額の計算にも影響があるため注意が必要です。

- 相続税の基礎控除額

- 生命保険金の非課税限度額

- 死亡退職金の非課税限度額

- 相続税の総額の計算

相続税法では養子に人数制限がある

相続税は計算の仕組み上、法定相続人の数が多ければ多いほど税額が少なくなる性質があります。

そのため、相続税額の負担軽減目的とする養子縁組を防止するため、相続税の計算上「法定相続人の数」に含めることができる養子の人数は制限されています。

養子がいる場合の「法定相続人の数」

法定相続人の数に含める養子の数は、一定数に制限されています。法定相続人の中に実子がいるかどうかにより、次のように定められています。

①被相続人に実子がいる場合

1人まで

②被相続人に実子がいない場合

2人まで

実子として取り扱われる場合

なお、次のいずれかに当てはまる場合、実子として取り扱われるため、人数に関係なくすべて法定相続人の数に含まれます。

①民法の特別養子縁組により被相続人の養子になった場合

②被相続人の配偶者の実の子で、被相続人の養子となった場合

③被相続人と配偶者の結婚前に特別養子縁組により、その配偶者の養子になっていた人で、被相続人と配偶者が結婚した後に養子となった場合

④被相続人の実の子や養子、孫が既に亡くなっているか相続権を失ったため、その子どもなどに代わって相続人になった場合

配偶者の連れ子を養子にする場合(②または③)で実の子として取り扱われるのは、被相続人と配偶者との結婚後にその被相続人の養子になった場合に限られます。